Le calcul de l’impôt sur le revenu passe à travers une grosse machine dont le moteur est le barème progressif.

Voilà le déroulé (on détaille chaque étape dans la suite) :

- Revenus imposables : ce sont tous les revenus imposables qui sont perçus sur une année du 1er janvier au 31 décembre. Il existe 8 catégories de revenus, chacune avec ses propres règles.

- Charges déductibles : ce sont l’ensemble des charges qui peuvent être déduites des revenus imposables.

- Revenu net imposable : c’est simplement la différence entre 1. et 2., revenus imposables – charges déductibles. C’est ce revenu qui passe à travers la moulinette de l’impôt (et donc du barème progressif).

- Calcul du quotient familial : le but du quotient familial est de prendre en compte la composition de ton foyer. C’est ici qu’interviennent les parts fiscales.

- Application du barème : le barème s’applique au calcul du quotient familial (revenu net imposable / nombre de parts fiscales). Il est progressif par tranche de revenus.

- Cas particuliers : en fonction de ton cas et du résultat à l’étape précédente, tu peux être soumis au plafonnement du quotient familial ou encore à la décote.

- Application des réductions et/ou crédits d’impôts

- Impôt net à payer.

- Prélèvements sociaux : issus des revenus du patrimoine et du capital, une partie est déductible sur vos revenus l’année suivante.

C’est simple, non ?

Détaillons maintenant chaque point 👇

Revenus imposables

Il existe 8 catégories de revenus imposables et chaque catégorie de revenus a des règles d’impositions distinctes.

Traitements et salaires, pensions et rentes viagères

Il s’agit ici de ta rémunération de salarié, des pensions de retraite, des indemnités de retour à l’emploi (chômage), etc.

Concernant les salaires, le montant imposable correspond au salaire net imposable perçu sur l’année (le montant est disponible sur ta fiche de paie de décembre) après déduction :

- Des frais professionnels pour leurs montants réels

- Ou d’un abattement forfaitaire de 10% (le plus courant)

Ce qu’on appelle les frais réels sont les frais (repas, voyage, frais kilométriques, etc.) que tu supportes dans le cadre de ton activité professionnelle. Si ces frais sont supérieurs à 10% de tes revenus, tu as tout intérêt à choisir l’option des frais réels plutôt que l’abattement forfaitaire.

🤔 Faut-il fournir des justificatifs si je déclare aux frais réels ?

Ce n’est pas nécessaire 👌

En revanche, tu dois conserver les justificatifs pendant 3 ans en cas de contrôle fiscal.

Que puis-je déduire ??

Frais Kilométrique, de repas, de voyages, de formation pro, matériel informatique à usage pro, etc…

BIC, BNC et BA

Ce sont ici les bénéfices réalisés par les indépendants (commerçants, artisans et libéraux) :

- BIC : Bénéfices Industriels et Commerciaux. C’est le régime lié aux activités commerciales des sociétés.

- BNC : Bénéfices Non Commerciaux. C’est le régime des activités libérales sous forme individuelle.

- BA : Bénéfices Agricoles. C’est le régime des activités agricoles

Chaque catégorie a plusieurs régimes d’imposition applicables en fonction du montant du CA (Chiffres d’Affaires).

Pour ne pas se noyer, on ne rentrera pas dans le détail car ces catégories n’intéressent que ceux qui y sont soumis (les indépendants qui sont généralement accompagnés par un comptable sur ces sujets).

Autres revenus catégoriels

Ce sont tous les autres revenus.

Et non les moindres car ils vont intéresser l’investisseur en toi :

- Les revenus fonciers (loyers immobiliers)

- La plus-value immobilière

- Les revenus mobiliers (les dividendes par exemple)

- La plus-value sur valeurs mobilières (par exemple la revente d’actions avec une plus-value)

La somme de tous ces revenus (minorés des différentes déductions en fonction de la catégorie de revenu) est le revenu global.

Charges déductibles

Il existe 3 types de charges déductibles qui peuvent s’appliquer sur le revenu global :

- Les déficits : un déficit d’une catégorie de revenu peut être déductible du revenu global. C’est le cas par exemple d’un déficit foncier suite à des travaux importants (Loyers < Travaux) qui peut déductibles du revenu global dans la limite de 10 700 €.

- Charges déductibles principales : pensions alimentaires, versement sur un PER, CSG sur les revenus du patrimoine (6.8%), frais d’accueil des personnes de plus de 75 ans, etc.

- Abattements spéciaux (personnes de situation modeste, invalides, + de 65 ans, etc.)

La différence entre le revenu global et les charges déductibles est le revenu net imposable. C’est lui qui va passer à travers la moulinette du barème progressif. Mais avant ça, on doit parler de quotient familial (tiens bon !)

Principe du quotient familial

Le quotient familial est une mesure fiscale qui vise à prendre en compte la composition et les charges de famille d’un foyer dans le calcul de son impôt sur le revenu :

- Comment il est calculé : en divisant le revenu imposable du foyer fiscal par le nombre de parts fiscales composant ce même foyer.

- Parts : le nombre de parts fiscales est déterminé en fonction de la situation familiale (célibataire, pacsé, marié, etc.) et du nombre d’enfants ou autres personnes à charge :

- 1 part pour le contribuable lui-même

- 1 part pour le conjoint pacsé ou marié

- 1/2 demi-part pour chaque enfant mineur ou personne à charge (et +1 part à partir du 3ème enfant).

- Qui sont les personnes à charge :

- Les enfants mineurs.

- Les enfants majeurs (jusqu’à 25 ans s’ils font des études)

- Toute personne invalide vivant sous le même toit.

💡 En cas de divorce ou de séparation, les parts des enfants mineurs peuvent être partagées en cas de garde alternée.

Dans certains cas, le nombre de parts peut être majoré.

Le quotient familial permet ainsi de tenir compte des différences de charges qui existent entre les foyers fiscaux, en particulier en fonction de leur taille et de leur composition. En général, plus le nombre de parts fiscales est élevé, plus le montant de l’impôt sur le revenu est réduit.

🚨 Sauf que…il existe un autre dispositif pour que tes enfants ne diminuent pas excessivement tes impôts si tu gagnes bien ta vie : le plafonnement du quotient familial

Plafonnement du quotient familial

C’est une mesure fiscale qui limite le montant de l’avantage fiscal dont peut bénéficier un contribuable en fonction de ses revenus.

En pratique, si la baisse d’impôt dû à une demi-part supplémentaire (par exemple la naissance d’un enfant) dépasse un certain seuil, il est plafonné et la baisse ne peut pas dépasser ce montant.

Ce seuil est de 1 678 € en 2023 par demi-part fiscale.

Application du barème

Et le barème dans tout ça ?

Jusque-là, on a calculé :

- Le revenu net imposable

- Le nombre de part

On peut donc calculer le quotient familial et le passer à travers le barème d’imposition :

- Calcul quotient familial : le revenu net imposable divisé par le nombre de parts

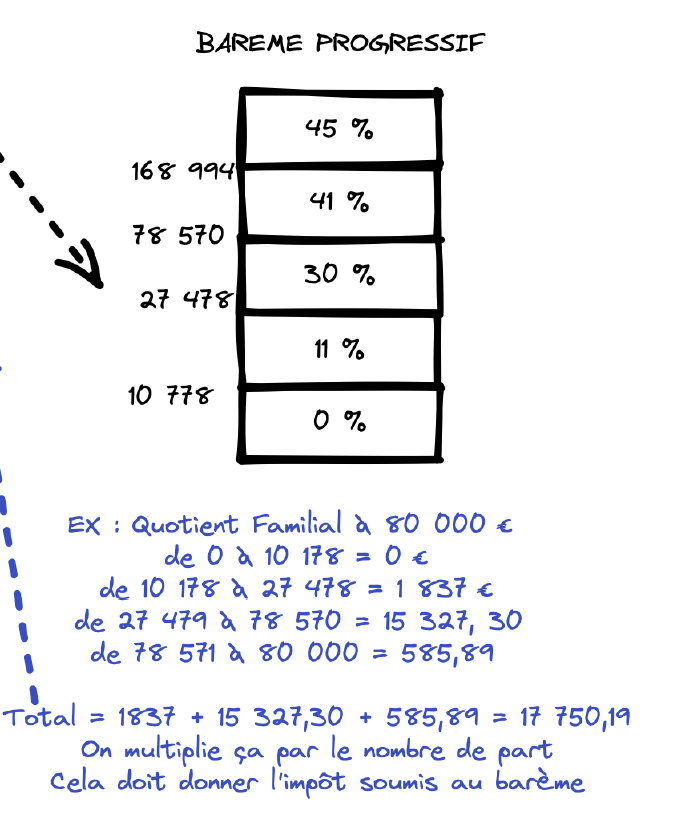

- Application du barème progressif à ce résultat :

- Tranche 1 : jusqu’à 10 777 euros = 0 %

- Tranche 2 : de 10 777 euros à 27 478 euros = 11 %

- Tranche 3 : de 27 478 euros à 78 570 euros = 30 %

- Tranche 4 : de 78 570 euros à 168 994 euros = 41 %

- Tranche 5 : au-delà de 168 994 euros = 45 %.

- Puis on multiplie le résultat obtenu par le nombre de parts (sinon trop facile 😇)

- Et voilà ! On obtient l’impôt brut (avant réductions et crédits d’impôts)

- Il ne reste plus qu’à appliquer les éventuelles réductions et/ou crédits d’impôt.

🚨 Quel est mon TMI ?

Le TMI, c’est le Taux Marginal d’Imposition. C’est la tranche dans laquelle tu te trouves et c’est une donnée importante.

Car c’est le taux auquel seront imposés tes futurs revenus (prime, loyer immobilier en location nue, etc.)

A partir de cette année, ton TMI apparaîtra sur ton avis d’imposition (oui, ce n’était pas le cas jusqu’à maintenant 😊).

Et c’est tout ?

C’est déjà pas mal ! Mais ce n’est pas tout.

N’oublie pas qu’il peut y avoir des ajustements en fonction de cas particuliers :

- Plafonnement du quotient familial (on l’a vu juste avant) : si l’avantage fiscal résultant du quotient familial est supérieur à 1678 € par demi-part, la baisse d’impôt sera plafonnée à ce montant. Et ton impôt forcément plus élevé.

- Décote : La décote s’adresse aux foyers aux ressources modestes dont le montant d’impôt sur le revenu brut est inférieur à certains seuils : 1840 € pour un célibataire et 3045 € pour un couple en 2023.

- Réductions et crédits d’impôt :